Имеет ли право банк поднять процентную ставку по действующему кредиту: Увеличение ставки по кредиту: законно или нет

Крупные банки начали повышать ставки ипотеки из-за обвала рубля

Крупные банки неожиданно начали резко повышать ставки ипотеки. Два банка это сделали в пятницу, один обещает поднять ставки в ближайшее время, еще как минимум три заявили «Ведомостям», что пересматривают ставки.

Где дорожает ипотека

С 13 марта ипотечные ставки выросли в «Юникредит банке» и Транскапиталбанке (ТКБ), выяснили «Ведомости». Представители банков это подтвердили.

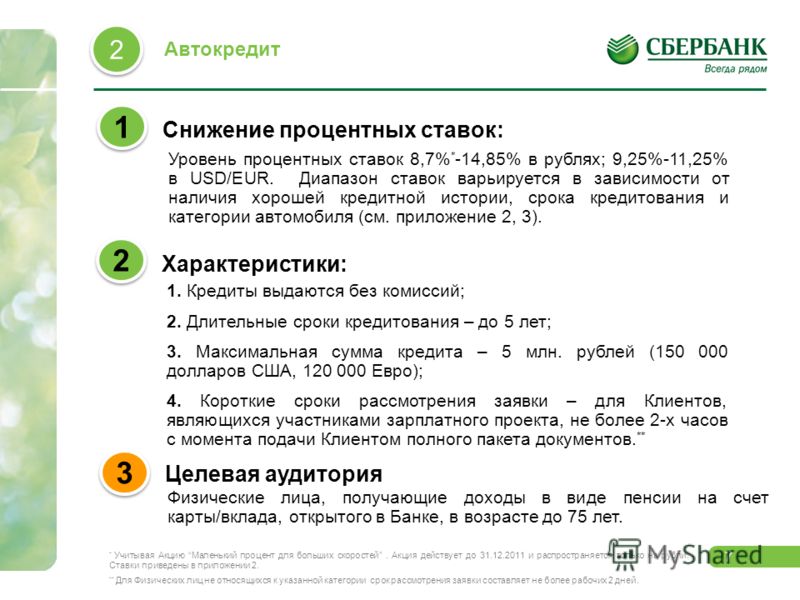

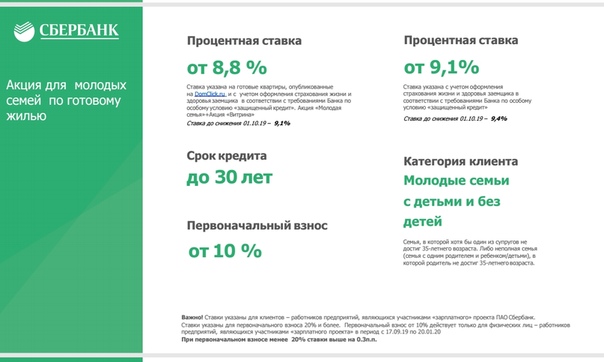

«В «Юникредит банке» ставки выросли по всем ипотечным кредитам на 1,5 п. п. до 10,4‒13,5% годовых. ТКБ повысил ставки по всем программам, кроме «семейной ипотеки», на 1,5 п. п. до 9,99‒10,29%. Также он повысил ставку кредита на любые цели под залог имеющегося жилья на 1,5 п. п. до 15,49‒16,49%», ‒ рассказала «Ведомостям» руководитель отдела мониторинга банковских продуктов для физических лиц маркетингового агентства Marcs Наталия Исаенко.

Их примеру готовы последовать и другие крупные игроки ипотечного рынка. «В ближайшее время мы готовимся повысить ставки ипотеки примерно на 1‒2%», – передал через пресс-службу управляющий директор «Абсолют банка» Антон Павлов.

Альфа-банк сейчас «рассматривает вопрос повышения ипотечных ставок», «ФК Открытие» – «внимательно следит за экономической ситуацией и сейчас пересматривает ставки по ипотеке», Росбанк «рассматривает возможность корректировки ставок», сообщили «Ведомостям» пресс-службы банков.

Повысит ипотечные ставки и Райффайзенбанк, знают руководитель службы ипотечного кредитования «Инком-недвижимости» Ирина Векшина и представитель «Миэль». Пресс-служба Райффайзенбанка в пятницу это не подтвердила и не опровергла, а на запрос «Ведомостей» ответила, что банк «будет следить за изменениями экономической ситуации и корректировать условия кредитования соответственно».

ВТБ, МКБ, «Уралсиб», «Зенит», СМП-банк утверждают, что решение о повышении ипотечных ставок не принимали, будут следить за изменениями экономической и рыночной ситуации и соответственно корректировать условия ипотеки.

Промсвязьбанк и УБРиР пока не планируют пересмотр условий ипотеки. «Во всяком случае, до заседания ЦБ по ключевой ставке 20 марта менять условия по ипотечному кредитованию мы точно не будем», – обещает руководитель ипотечного направления УБРиР Анна Абабкова. Этот банк, напротив, 12 марта снизил ипотечные ставки: минимальную для новостроек ‒ до 7,9% годовых, для готового жилья ‒ от 8,2%.

Пресс-служба Сбербанка традиционно заявила, что «не комментирует изменения условий по продуктам до их официального вступления силу».

Банки дали задний ход

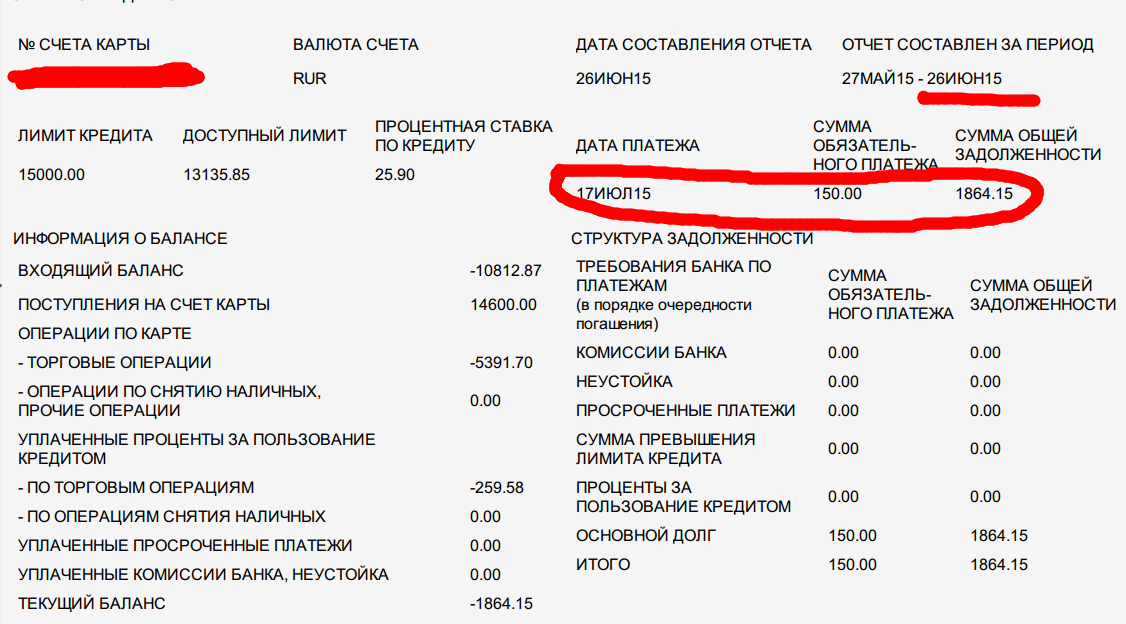

Новые ипотечные ставки будут применяться и к новым, и к ранее одобренным заявкам, по которым еще не подписаны кредитные договоры, сообщили представители «Юникредит банка» и «Абсолют банка». »До официального решения о повышении ставок мы, естественно, не будем менять условия по уже одобренным заявкам, но когда ставки повысятся, это коснется и их тоже», – признается управляющий директор «Абсолют банка» Антон Павлов.

«Пока мы планируем, что повышение коснется клиентов, которые только обратятся за кредитами, а также тех, кому уже одобрена ипотека, если они не успеют выйти на сделку до 31 марта, – говорит директор дирекции ипотечного кредитования ТКБ Вадим Пахаленко. – Но мы допускаем, что при ухудшении обстановки можем пересмотреть решение и повысить ставки и для других заемщиков с одобренной ипотекой».

С такой ситуацией клиенты сталкивались в 2014 г., когда ставки ипотеки резко выросли и ряд банков повышали процент по уже одобренным заявкам, вспоминает коммерческий директор московского территориального управления группы «Эталон» Василий Фетисов.

«Еще неясно, как могут измениться условия для клиентов в других банках с одобренными заявками. Сейчас банки в срочном порядке проводят заседания, чтобы определить свою дальнейшую политику», – рассказывает управляющий партнер компании «Метриум» Мария Литинецкая. Она опасается, что клиенты банков с одобренной заявкой могут узнать об изменении условий уже на сделке.

«Миэль» на этой неделе уже зафиксировала похожий случай. «Клиент не смог приобрести квартиру на вторичном рынке в ипотеку по одобренной ставке, банк затягивал сделку, перенося сроки, и она сорвалась – клиент отказался», – рассказала директор по развитию и содействию риэлторскому бизнесу «Миэль» Юлия Федулаева. До биржевого обвала, по ее словам, ставки по одобренным кредитам не менялись даже при повышении ставки ЦБ.

Федулаева опасается, что уже с понедельника лишь меньшинство банков будут выдавать кредиты по предварительно одобренной ставке, остальные ставку поднимут.

Банки имеют на это полное право. При одобрении кредита ставка рассчитывается исходя из действующих на тот момент условий, а уведомление об одобрении не является офертой, объясняет пресс-служба «Юникредит банка»: окончательный размер процентной ставки фиксируется на момент заключения сделки. Если ипотечный кредит одобрен, но договор еще не подписан, банк может изменить процентную ставку в любой момент до подписания в любую сторону, говорит управляющий партнер юридической компании «Позиция права» Егор Редин. По словам зампредседателя коллегии адвокатов «Де-юре» Антона Пуляева, если банк предлагает подписать договор на условиях, отличных от ранее согласованных, то заемщик вправе подписать его либо отказаться. Чаще всего клиенты, получив новые условия, просто уходят в тот банк, где ставки остались на прежнем уровне, замечает коммерческий директор ГК «А101» Анна Боим.

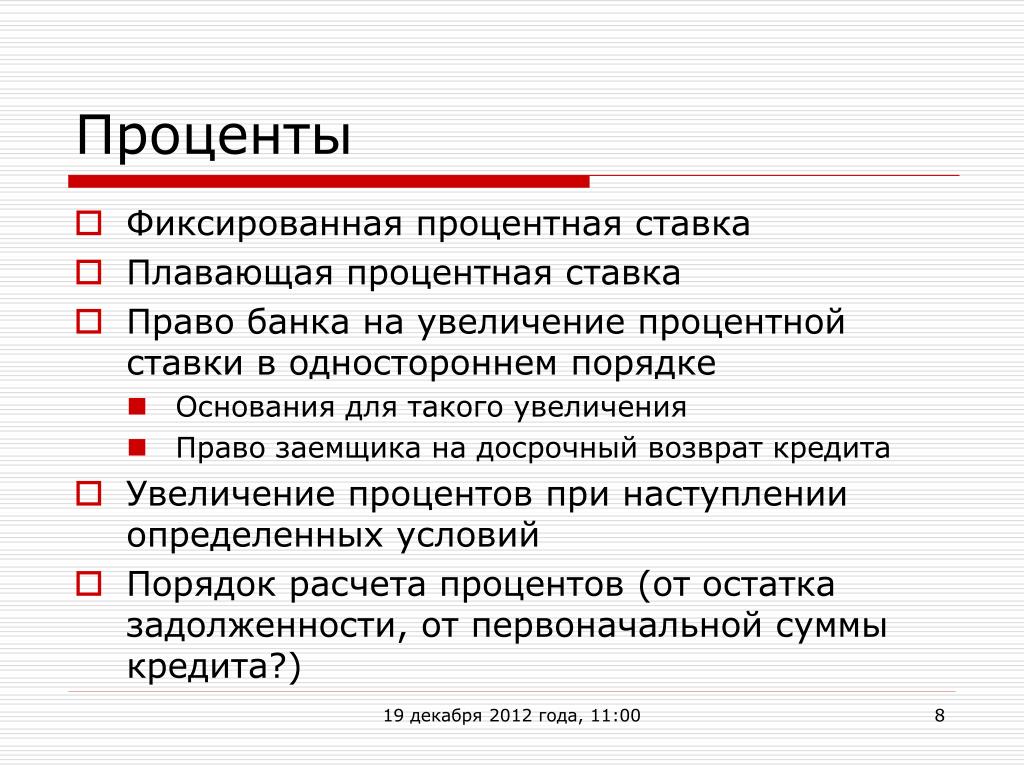

«А вот изменять ставку по уже выданной ипотеке банк вправе только в меньшую сторону, увеличивать ее в одностороннем порядке кредитор не имеет права, за исключением предусмотренных договором и законом случаев (дефолт, девальвация валюты или другие форс-мажоры, отказ заемщика от обязательного страхования, решение суда, с согласия заемщика). Но окончательное решение о заключении сделки на новых условиях принимает заемщик», ‒ продолжает Репин.

Почему растут ставки ипотеки

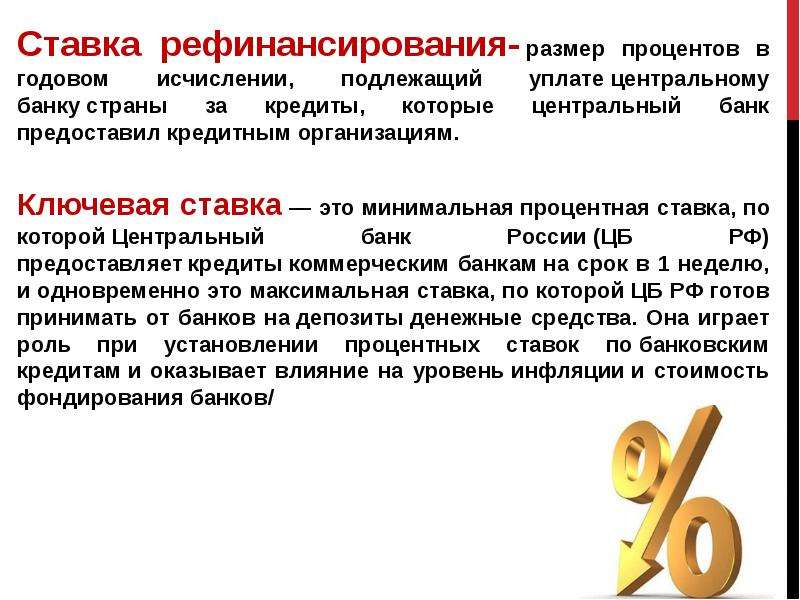

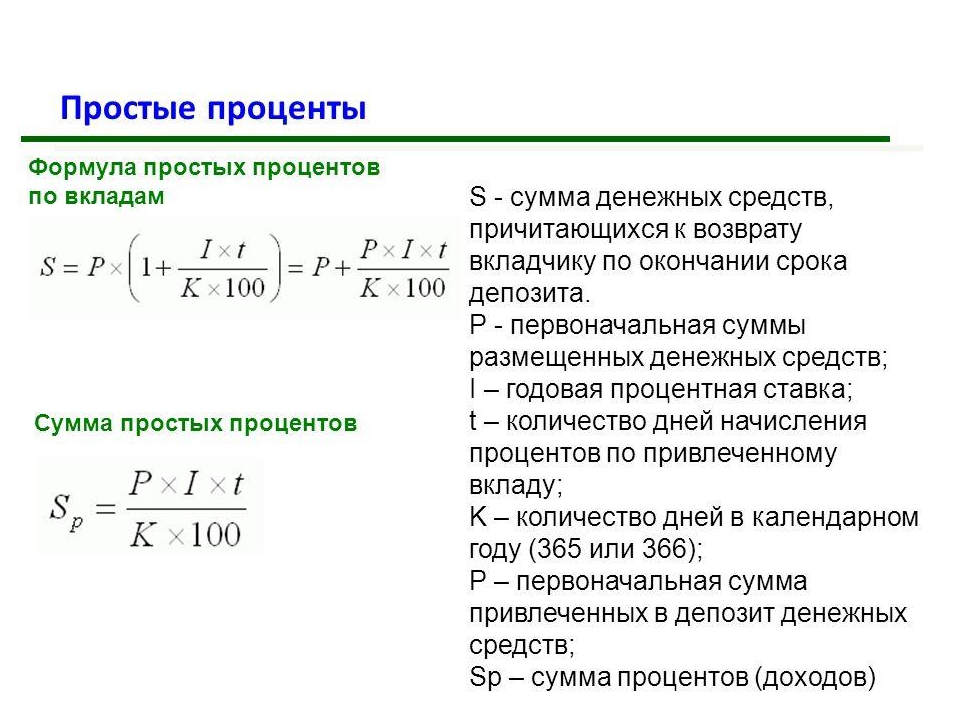

Ипотечная ставка устойчиво снижалась с мая прошлого года (пик ставки выданной в течение месяца ипотеки – 10,56% – пришелся на апрель) вслед за ключевой ставкой Центробанка и к 1 февраля достигла 8,79%.

Банкиры объясняют нынешнее повышение ипотечных ставок ситуацией на финансовом рынке. Изменение ставок стало вынужденной мерой в условиях нестабильной ситуации на мировых фондовых рынках, уверяет представитель «Юникредит банка».

«Из-за волатильности на рынках, падения курса рубля, роста доходности ОФЗ большинству банков пришлось задуматься о том, что делать со ставками. Выдавать длинные ипотечные кредиты по нынешним ставкам становится убыточно для банков», – рассказывает руководитель департамента розничного кредитования банка из топ-30.

Банки всерьез напуганы возможным повышением ключевой ставки ЦБ.

«Последние несколько дней активы стали дороже, практически неделю банки выдают ипотечные кредиты себе в убыток. Вопрос в том, как сейчас поведет себя Центральный банк, какое решение будет по ключевой ставке ‒ вверх или вниз. Если это произойдет, то ставки могут вернуться на 1‒2 пункта»

Виталий Мутко

гендиректор госкомпании Дом.РФ

«Ипотека – это тот продукт, где банкам важнее всего не просчитаться со стоимостью денег: длинный срок таких кредитов в разы повышает цену ошибки. Сейчас из-за стресса на рынке и возможного повышения ключевой ставки стоимость денег будет расти», – объясняет опасения банков управляющий директор по банковским рейтингам «Эксперта РА» Александр Сараев.

По его мнению, если до 20 марта ситуация на рынках не нормализуется (а это возможно только при возвращении ОПЕК+ к обсуждению сделки по сокращению добычи), ЦБ придется повысить ставку на 0,5‒1 п. п.: из-за падения рубля растут проинфляционные риски, а повышение ключевой ставки позволило бы поддержать рынок ОФЗ и, соответственно, рубль – отток нерезидентов из ОФЗ грозит дальнейшим ослаблением курса.

В рамках поддержания финансовой стабильности ЦБ может увеличить ключевую ставку с целью не допустить валютизации депозитов, соглашается заместитель директора группы суверенных рейтингов и макроэкономического анализа АКРА Дмитрий Куликов. По его мнению, если до 20 марта ситуация на рынках не ухудшится, ставку сохранят, в противном случае в любой из этих дней возможно ее повышение на 0,50‒0,75%.

По его мнению, если до 20 марта ситуация на рынках не ухудшится, ставку сохранят, в противном случае в любой из этих дней возможно ее повышение на 0,50‒0,75%.

Если ЦБ и поднимет ключевую ставку на следующей неделе, то не более чем на 0,25 процентного пункта, прогнозирует руководитель рейтинговой службы НРА Сергей Гришунин, но он считает такой сценарий маловероятным.

«Мы все ждем, что сделает ЦБ с ключевой ставкой ‒ смотря на сколько она увеличится, будет ясен масштаб проблем», ‒ говорит Павлов из «Абсолют банка».

Принимая решение о стоимости ипотеки, банки обычно исходят из максимально консервативных прогнозов, указывает Сараев. По прогнозам «Эксперта РА», ипотечные ставки вырастут в среднем на 1 п. п., причем банки могут начать повышение, не дожидаясь решения ЦБ в следующую пятницу. «Так что можно сказать, что рынок уже прошел точку минимальных ставок», ‒ резюмирует Сараев.

Если ЦБ поднимет ключевую ставку, «вынужденный» рост ставок по кредитам на жилье может составить от 0,5 до 2%, опасается Боим.

Может ли банк повысить ставку по действующему кредиту?

Банк России стремительно поднимает ставки, пытаясь удержать курс рубля. Но даже если удастся спасти российскую валюту, кредиты станут крайне дорогими. Платить больше придется не только по новым кредитам, некоторые действующие кредитные договоры также предусматривают возможность повышения ставки банком, хотя в большинстве случаев такие действия незаконны.

В ночь на 16 декабря 2014 г. ЦБ РФ повысил ставку сразу на 6,5 процентных пунктов до 17%, чтобы не допустить дальнейшего обвала рубля.

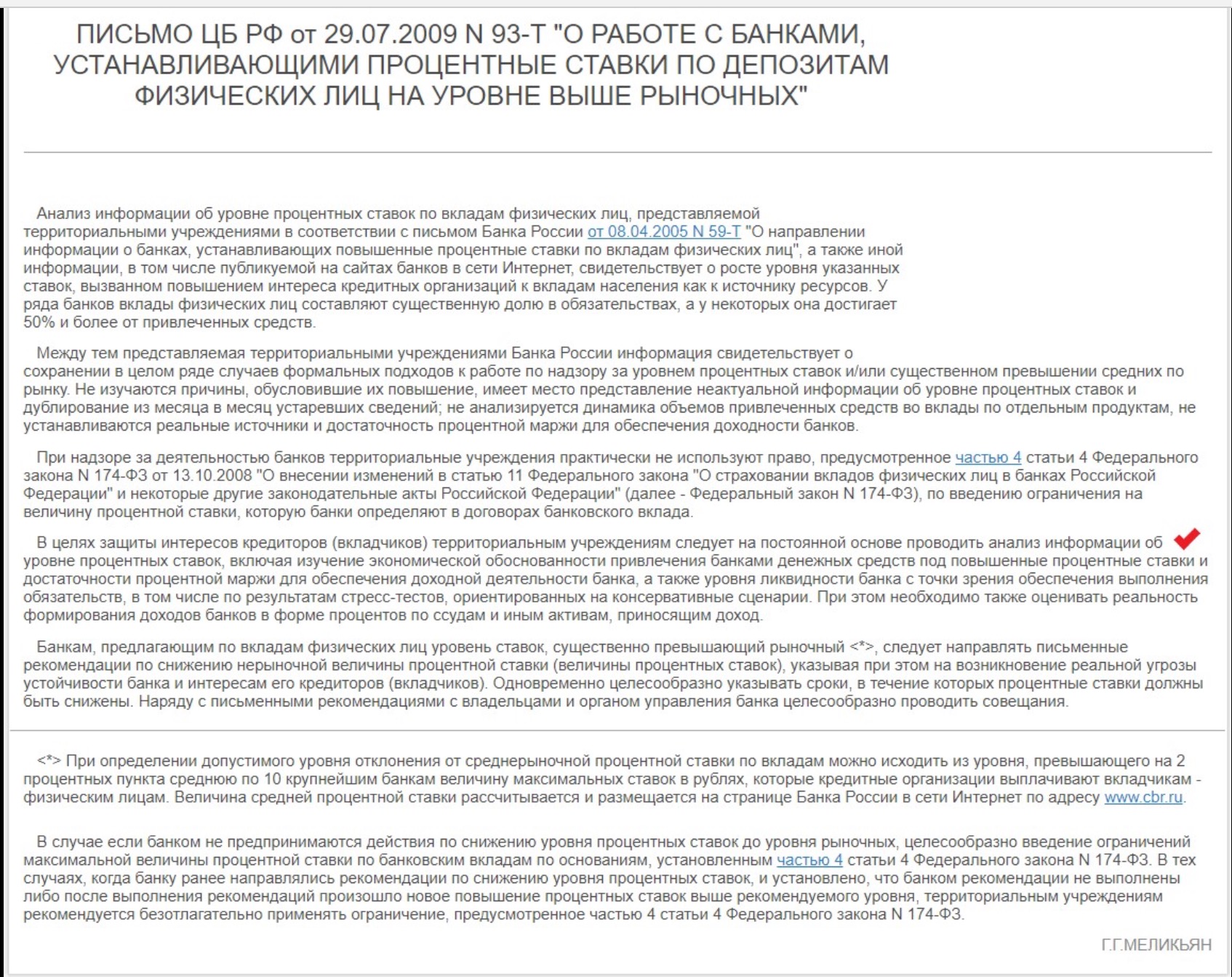

Банки будут вынуждены в срочном порядке повышать ставки по вкладам, которые в текущей ситуации будут значительно превышать инфляцию (от 10% до 15%), но и ставки по кредитам будут расти.

Сразу хочется всех успокоить и отметить, что в большинстве случае банки не могут изменять ставку по предоставленному кредиту.

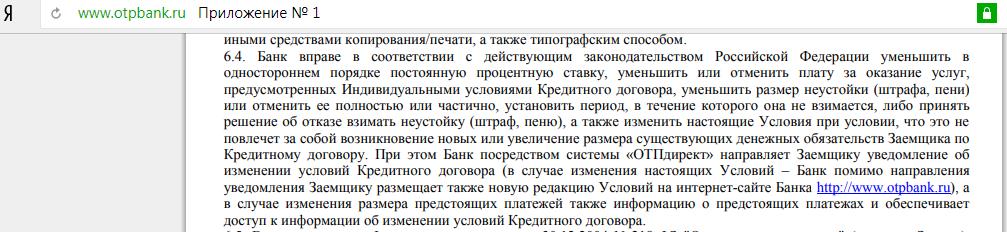

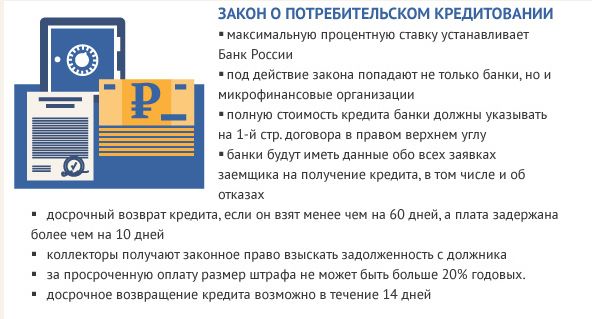

[dropshadowbox align=»none» effect=»lifted-both» width=»autopx» height=»» background_color=»#e8c1c1″ border_width=»1″ border_color=»#dddddd» ]В статье 29 Федерального закона «О банках и банковской деятельности» говорится, что кредитная организация не имеет права в одностороннем порядке изменять процентные ставки по кредитам, изменять порядок их определения, в том числе определять величину процентной ставки по кредиту в зависимости от изменения условий, предусмотренных в кредитном договоре.

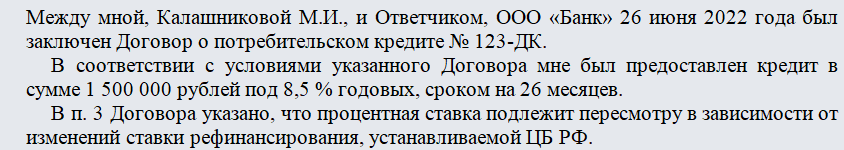

Эти изменения были внесены в закон в 2012 г., поэтому в старых кредитных договорах еще может быть пункт об изменении ставки банком в одностороннем порядке при наступлении определенных условий, например, при повышении ставки рефинансирования или другой ставки.

Кстати, незаконным является повышение ставки только в отношении физических лиц. Если же кредит был оформлен на юридическое лицо или индивидуального предпринимателя, запрет не действует.

Кроме этого, некоторые банки также предоставляют кредиты по плавающей ставке, которая может меняться в зависимости от динамики других показателей, например, ставки Libor или ставки Банка России. В этом случае кредитор вполне оправданно может повышать ставку по кредиту для своего клиента.

Особенно неприятно повышение ставки для ипотечных заемщиков, так как в этом случае платежи по кредиту могут увеличиваться очень сильно. Если же банк повысил ставку, просто уведомив об этом клиента, но в кредитного договоре нет пункта о такой возможности, а ставка является фиксированной, необходимо обращаться в суд.

Отдельно хочется напомнить о рисках ипотеки в валюте. Сейчас условия рублевой ипотеки будут крайне невыгодными, поэтому ставка по ипотечному кредиту в долларах, евро или другой валюте могут показаться привлекательными. Но 2015 год будет сложным для российской экономики и вероятность очередной волны дестабилизации валютного рынка страны довольно высока, а также нельзя исключать, что после резкого повышения ставок ЦБ достаточно быстро их будет снижать.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

InfoBank.by | Аналитика | Что могут банки ?

Что могут банки ?

Можно ли изменять проценты по выданным кредитам? |

Письма наших пользователей и отзывы подобные этому приходят уже не первый раз:

«Подскажите, что можно сделать, если банк хочет повысить процентную ставку за пользование кредитом? Я взял кредит в долларах США еще в начале прошлого года, а недавно мне пришло письмо из банка. Банк предлагает или согласиться с повышением ставки по кредиту на 4%, или произвести досрочно погашение задолженности. Досрочно погасить кредит мне вряд ли удастся — с увеличением курса доллара мой кредит и так обходится мне почти на 20 процентов дороже. Есть ли смысл судиться с банком?»

Заметьте, ставки растут не только по рублевым, но и по валютным кредитам.

Позиция банков в этом случае довольно ясная – в связи с влиянием кризисных явлений в мировой экономике произошли значительные изменения в стоимости привлечения и размещения ресурсов белорусских банков.

Стоит вспомнить, что ставки по депозитам физических лиц с января по ноябрь 2008 года выросли в среднем с 13,3% до 14,4% по вновь привлеченным срочным депозитам в белорусских рублях и с 7,8% до 10,8% в валюте (бюллетень банковской статистики №12, 2008). При этом ряд банков привлекал вклады населения в ноябре – декабре под 17-19% (и даже 25%) в белорусских рублях, до 13-15% в валюте.

Объективно изменились обстоятельства, влияющие на стоимость кредита, по сравнению с ситуацией, на которую банки рассчитывали при заключении кредитных договоров, к примеру, год назад. Понятно и стремление банков работать с положительной рентабельностью при резко возросшей стоимости кредитных ресурсов.

Но вот может ли банк изменить процентную ставку по ранее выданным кредитам в одностороннем порядке? – данный вопрос мы попросили прокомментировать Илью Латышева, директора ООО «Юридическая группа «ВЕРДИКТ БАЙ».

Обращаем ваше внимание, что ключевым в данном вопросе является формулировка «в одностороннем порядке». Ясно, что ответ в каждом конкретном случае будет зависеть от условий кредитного договора.

Илья Латышев: Согласно статье 420 Гражданского кодекса Республики Беларусь изменение и расторжение договора возможно по соглашению сторон, если иное не предусмотрено актами законодательства или договором.

Таким образом, если в кредитном договоре предусмотрено, что банк вправе в одностороннем порядке изменять условия кредитного договора (в частности, условие о размере процентной ставки), то такое одностороннее действие банка будет правомерным.

В данном случае банку достаточно опубликовать в общедоступных местах информацию об изменении процентных ставок. Например, это можно сделать, разместив объявление на информационных стендах или на сайте банка, в средствах массовой информации. Насколько можно судить, пока подобной информации не было размещено на сайте ни одного из белорусских банков.

Совсем другим будет порядок изменения кредитного договора, если в нем не заложена возможность изменять условия банком в одностороннем порядке. В этом случае, в первую очередь, кредитный договор может быть изменен по соглашению сторон. Иными словами, кредитополучатель должен в письменном виде выразить банку свое согласие изменить процентную ставку по кредитному договору

Для этого банк обычно высылает кредитополучателю соответствующее предложение (в виде письма или дополнительного соглашения к кредитному договору). Если кредитополучатель согласен, то он подписывает данное дополнительное соглашение, и размер процентной ставки по кредиту изменяется.

Как поступает банк если кредитополучатель не согласен с изменением договора (или просто не ответил на предложение банка?

Илья Латышев: В этом случае банк может требовать изменения договора в судебном порядке. Однако сделать это можно только, во-первых, при существенном нарушении договора кредитополучателем, а во-вторых, в иных случаях, предусмотренных гражданским кодексом, иными актами законодательства или договором.

Если кредитополучатель скрупулезно выполнял все условия кредитного договора, не допускал просрочек платежей, то «существенного нарушения условий договора другой стороной» — нет. Требовать изменения кредитного договора только на этом основании банк не может.

К «иным случаям», которые предусмотрены законодательно (ст. 421 Гражданского Кодекса), относятся

«иное существенное изменение обстоятельств, оказывающих влияние на размер процентов за пользование кредитом, из которых Стороны исходили при заключении кредитного договора.» (из ответов специалистов банка на форуме www.infobank.by)

Некоторые из кредитополучателей могут подумать, что в никто – ни банки, ни их клиентв — не могли предугадать заранее тех обстоятельств, которые сложились на рынке банковских услуг в настоящее время. Наверняка, это и есть те самые «иные обстоятельства», и кредитополучатели, чтобы не проиграть суд, соглашаются с изменением условий договора. Однако прислушаемся к мнению эксперта:

Илья Латышев: Если в кредитном договоре не предусмотрена возможность одностороннего изменения условий, то кредитный договор может быть изменен либо по соглашению сторон, либо по решению суда. Однако оснований для вынесения судом решений об изменении кредитных договоров (я имею ввиду процентные ставки по ранее выданным кредитам), по моему мнению, на сегодняшний день нет.

Не вдаваясь в теорию гражданского права, отмечу, что для удовлетворения судом иска об изменении кредитного договора, заявленного по данному основанию, необходимо одновременное наличие четырех конкретных факторов. В рассматриваемом случае, по моему мнению, одновременного наличия четырех необходимых факторов не будет. Соответственно, в таком иске банку должно быть отказано.

За комментарием мы обратились также в Национальный банк. Однако начальник управления информации Анатолий Дроздов пояснил, что в данном вопросе Нацбанк занимает нейтральную позицию, и не будет комментировать действия банков, если они лежат в правовом поле.

Ранее данный вопрос был затронут в «Инструкции о порядке предоставления (размещения) банками денежных средств в форме кредита и их возврата» (в ред. постановления Правления Нацбанка от 28.12.2006 N 223), пункт 24 которой гласит: «Изменение условий кредитного договора, в том числе предоставление отсрочки (рассрочки) погашения задолженности по кредитному договору, осуществляется на основании дополнительного соглашения к кредитному договору.»

Илья Латышев: В соответствии со статьей 422 Гражданского кодекса Республики Беларусь соглашение об изменении или расторжении договора совершается в той же форме, что и договор, если из законодательства или самого договора не вытекает иное. Статьей 139 Банковского кодекса установлено, что кредитный договор должен быть заключен в письменной форме.

Подведем итог:

- Банк может изменить условия кредитного договора (в том числе процентную ставку по ранее выданному кредиту) в одностороннем порядке только в одном случае — если это прямо предусмотрено в самом договоре.

- Если в кредитном договоре прямо не предусмотрена возможность одностороннего изменения условий, то процентные ставки могут быть изменены либо по соглашению сторон, либо по решению суда.

- Соглашение кредитополучателя с изменениями условий по кредитному договору должно быть выражено в письменной форме.

- Если кредитополучатель не согласен с изменением процентной ставки, но при этом выполняет все условия кредитного договора, то оснований для вынесения судом решений об изменении процентных ставок по выданным кредитам, по мнению эксперта, на сегодняшний день нет.

www.infobank.by

Подготовила Екатерина Смирнова

Как уменьшить процентную ставку по кредиту?

Что делать если Банк поднял процентную ставку в одностороннем порядке?

Как уменьшить процентную ставку по кредиту через суд?

Как уменьшить ежемесячный платеж по кредиту?

В большинстве случаев Банки допускают одностороннее поднятие процентной ставки по кредитным договорам, и, не всегда, о таком поднятии уведомляют заемщика. Однако, эти действия Банка НЕЗАКОННЫ!!!

Однако, эти действия Банка НЕЗАКОННЫ!!!

Кредитный долг. Согласно ст. 525 Гражданского кодекса Украины односторонний отказ от обязательства или одностороннее изменение его условий не допускается, если иное не установлено договором или законом. Но, на сегодняшний день, указанная норма не действует для Ответчика.

Так, согласно п. 2.2. постановления Национального банка Украины (НБУ) «О дополнительных мерах относительно деятельности банков» № 319 от 11.10.2008 г., внесение в кредитный договор изменений относительно стоимости кредита (запятая не нужна) не соответствует изменениям учетной ставки Национального банка Украины, квалифицируется как нарушение требований ст. 49 Закона Украины «О банках и банковской деятельности» с неукоснительным применением адекватных мер влияния.

Користуйтесь консультацією: 8 порад щодо укладення кредитного договору

9 января 2009 г. вступил в силу Закон Украины «О внесении изменений в некоторые законодательные акты Украины относительно запрета банкам изменять условия договора банковского вклада и кредитного договора в одностороннем порядке», которым дополнены ст. 1056-1 ГК Украины и ч.4 ст. 55 Закона Украины «О банках и банковской деятельности», предусматривающие запрет банкам в одностороннем порядке увеличивать установленный размер процентов по кредитным договорам, заключенным с клиентами, в частности, увеличивать размер процентной ставки по кредитным договорам или уменьшать ее размер по договорам банковского вклада (кроме вклада по требованию), за исключением случаев, установленных законом.

Соответствующая норма блокирует возможность банков в одностороннем порядке увеличивать процентную ставку по кредитам.

В связи с изложенным, на основании правового анализа законов Украины и нормативно-правовых актов Национального банка Украины «О банках и банковской деятельности», банки могут изменять процентную ставку по предоставленным кредитам только в случае увеличения учетной ставки НБУ. Согласно постановлению НБУ «О регулировании денежно-кредитного рынка» № 107 от 21.04.2008 г. установлена с 30 апреля 2008 г. учетная ставка в размере 12% годовых. Проблемный кредит.

Согласно постановлению НБУ «О регулировании денежно-кредитного рынка» № 107 от 21.04.2008 г. установлена с 30 апреля 2008 г. учетная ставка в размере 12% годовых. Проблемный кредит.

Внимание!!! Всем Заемщикам банков необходимо проверить свои взаиморасчеты по кредитам. При наличии увеличенной Банком в одностороннем порядке процентной ставки Заемщик через суд может уменьшить свой долг перед банком!!!

Пользуйтесь консультацией: Прощение долга банком — Дополнительное благо

Что делать с кредитом?

В этих условиях физические и юридические лица, которые получили кредиты, должны понимать, что банки не имеют права необоснованно повышать ставку по уже предоставленным кредитам. «Нет денег платить кредит».»Не хочу платить кредит» — это уже другая история.

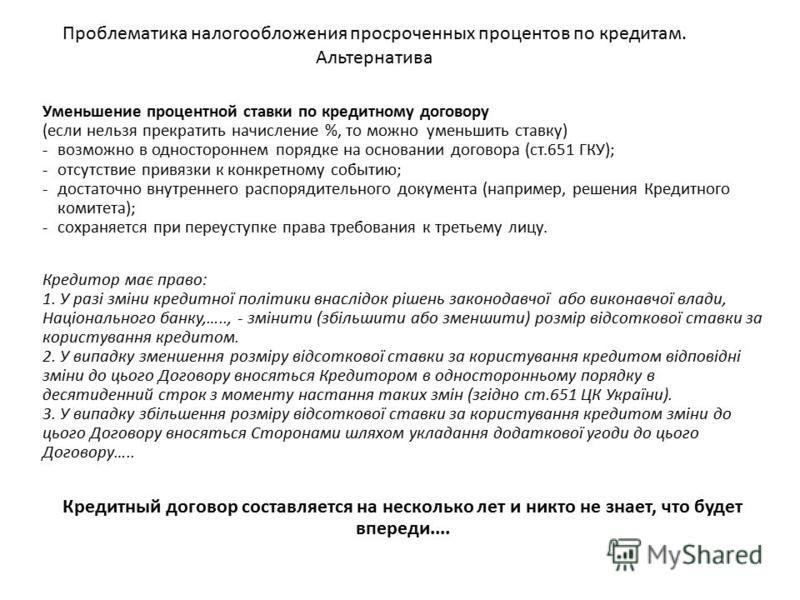

Следует заметить, что все кредитные договоры, которые предлагаются банками для подписания клиентам, являются типовыми, и во всех содержится пункт, что в случае изменения кредитной политики в результате решений законодательной или исполнительной власти, Национального банка Украины, а также, в случае наступления иного события, которое имеет непосредственное влияние на стоимость кредитных ресурсов Кредитора и которое не зависит от воли Сторон, Кредитор имеет право изменить (увеличить или уменьшить) процентную ставку за пользование кредитом.

Включая такой пункт в кредитные договоры, банки считают, что имеют право самостоятельно, по своему усмотрению поднимать процентную ставку по кредиту, и, в таком случае, клиент банка должен либо согласиться с повышением процентной ставки и подписать об этом дополнительное соглашение, или, если с этим не согласен, досрочно погасить банку предоставленный ему кредит.

Я не могу платить кредит. Анализируя данный вопрос, необходимо отметить, что деятельность банков регламентирована действующим законодательством Украины о банках и банковской деятельности (законы и нормативно-правовые акты Национального банка Украины (далее – НБУ), которые регулируют деятельность банков и, в том числе, условия повышения процентной ставки по кредитам).

Что делать если не можешь платить кредит?

Согласно ч. 4 ст. 11 Закона Украины от 12.05.91 г. № 1023-XII «О защите прав потребителей» (далее – Закон о защите прав потребителей) в договоре о предоставлении потребительского кредита должно указываться, что процентная ставка по кредиту может изменяться в зависимости от изменения учетной ставки НБУ или в других случаях. Об изменении процентной ставки по потребительскому кредиту потребитель уведомляется кредитодателем в письменном виде в течение семи календарных дней с даты ее изменения. Без такого уведомления любое изменение процентной ставки является недействительным!

Читайте статтю: Верховний Суд України визнав дійсною іпотеку у разі скасування рішення суду про її припинення

Внимание!!! В Законе о защите прав потребителей четко установлен один из случаев изменения процентной ставки по кредиту, а именно, изменение учетной ставки НБУ. Понятие «другие» случаи в Законе не конкретизировано.

Однако, это не дает оснований для вывода, что в договоре перечень случаев, в которых происходит изменение процентной ставки по кредиту, является неограниченным.

Указанное положение ч. 4 должно толковаться с учетом положений п. 4 ч. 5 ст. 11 Закона о защите прав потребителей, согласно которым установление дискриминационных относительно потребителя правил изменения процентной ставки, является несправедливым условием договора (таким, которое вопреки принципу добросовестности имеет следствием существенный дисбаланс договорных прав и обязанностей во вред потребителю – ст. 18 Закона о защите прав потребителей). Разорвать кредитный договор.

Учитывая практику заключения договоров кредитования – разработка банками собственных типовых форм договора, условия которого одинаковы для любого рядового клиента и не изменяются банком по его требованию, – есть все основания для вывода о том, что договор кредитования является договором присоединения, потому потребитель, желая заключить договор, не имеет возможности влиять на его условия, в том числе, относительно одностороннего изменения процентной ставки.

При таких обстоятельствах Положения договора кредитования, предоставляющие банкам право по собственному усмотрению изменять процентную ставку, являются дискриминационными в том значении, которое вложено в это понятие Законом о защите прав потребителей.

Таким образом, понятие «другие» случаи не может толковаться расширенно, а может охватывать только те случаи, которые не являются дискриминационными в понимании п. 4 ч. 5 ст. 11 указанного Закона.

Этими «другими» случаями может быть только наступление событий, таких же независимых от воли сторон договора, как изменение учетной ставки НБУ.

Кроме того, существует постановление хозяйственного суда г. Киева от 22.11.2007 г. № 18/363-а, в котором признан недействительным абз.1 п. 3.5 Правил предоставления банками Украины информации потребителю об условиях кредитования и совокупной стоимости кредита, утвержденных постановлением Правления НБУ от 10.05.2007 г. № 168, а именно: «Банки имеют право изменять процентную ставку по кредиту только в случае наступления события, не зависимого от воли сторон договора, которое имеет непосредственное влияние на стоимость кредитных ресурсов банка».

Читайте статтю: Законодавчо закріплені способи звернення стягнення на предмет іпотеки

Также в абз. 2 п. 3.5 вышеупомянутых Правил указано, что банки не имеют права изменять процентную ставку по кредиту в связи с волеизъявлением одной из сторон (изменение кредитной политики).

В связи с изложенным и на основании правового анализа законов Украины и нормативно-правовых актов НБУ о банках и банковской деятельности, банки могут изменять процентную ставку по предоставленным кредитам только в случае увеличения учетной ставки НБУ. Согласно постановлению Правления НБУ от 21.04.2008 г. № 107 «О регулировании денежно-кредитного рынка» с 30.04.2008 г. установлена учетная ставка в размере 12% годовых.

Таким образом, все кредиты, предоставленные банками после 21.04.2008 г., уже учитывают учетную ставку НБУ в размере 12% годовых, и законных оснований для повышения процентной ставки по этим кредитам банки не имеют.

Относительно кредитов, которые получены до повышения учетной ставки НБУ 21.04.2008 г., следует понимать, что клиент банка на основании ст. 4 Закона о защите прав потребителей, ст. 56 Закона о банках и постановления Правления НБУ от 10.05.2007 г. № 168 «Об утверждении Правил предоставления банками Украины информации потребителю об условиях кредитования и совокупной стоимости кредита» имеет право и должен при повышении процентной ставки по предоставленному кредиту перед подписанием дополнительного соглашения по требованию банка запросить обоснование причин и обстоятельств повышения процентной ставки по кредитному договору, ее расчет и соответствие ее повышения действующему законодательству Украины о банках и банковской деятельности.

Згадайте новину: Судний день. За неповернення депозиту — пеня 3% від суми за кожен день прострочення

В случае несогласия банка, клиент может обратиться с соответствующим заявлением в представительство НБУ и местный суд.

Также необходимо отметить, что за необоснованное повышение процентной ставки по предоставленному кредиту, вопреки действующему законодательству Украины, банки несут ответственность в соответствии с Законом о банках, Законом о защите прав потребителей, Кодексом Украины об административных правонарушениях и другими законодательными актами.

Следовательно, если банк своими действиями нарушает Ваши права и законные интересы, – этому можно и необходимо противодействовать. Начинать нужно с детального анализа кредитного договора и действующего законодательства, для чего непременно понадобится помощь грамотного юриста.

Автор консультации: ЮФ «Касьяненко и партнёры»

Имеет ли банк право изменить процентную ставку по ипотеке?

В последнее время банки все чаще стали пытаться изменить ставки по уже выданным ипотечным кредитам в одностороннем порядке. Мотивацией для повешения процентной ставки служит повышение ключевой ставки Центробанком. Однако согласно закону «О банках и банковской деятельности», финансовое учреждение не имеет права в одностороннем порядке изменять порядок определения и саму процентную ставку по уже выданным займам, за исключением случаев, предусмотренных федеральным законом или договором с клиентом.

Мотивацией для повешения процентной ставки служит повышение ключевой ставки Центробанком. Однако согласно закону «О банках и банковской деятельности», финансовое учреждение не имеет права в одностороннем порядке изменять порядок определения и саму процентную ставку по уже выданным займам, за исключением случаев, предусмотренных федеральным законом или договором с клиентом.

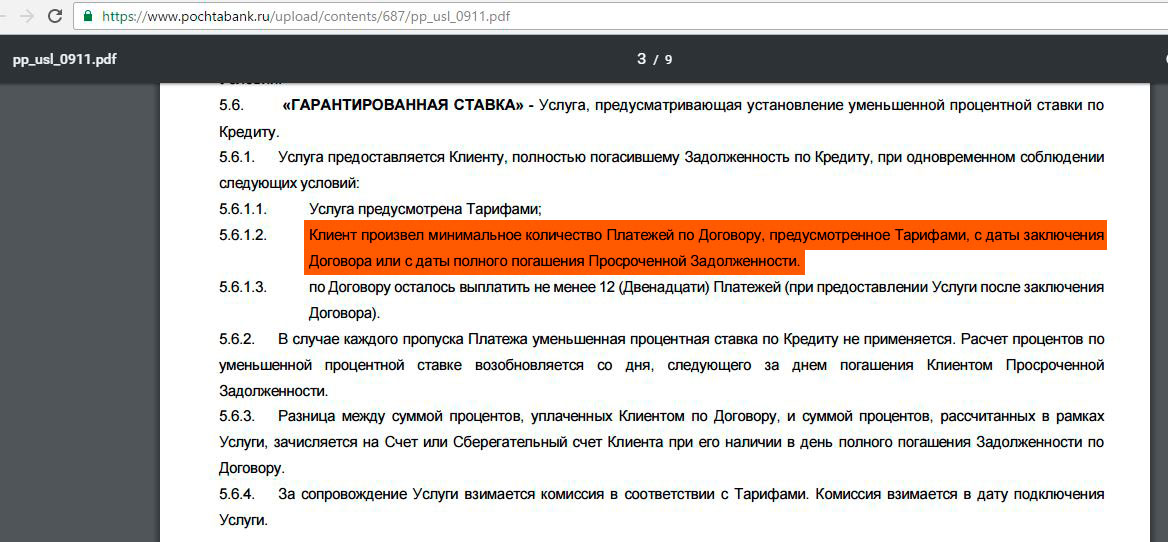

Согласно правовым актам, кредитная организация в одностороннем порядке имеет право изменить постоянную процентную ставку только в меньшую сторону, а увеличить ее не может. Существует несколько случаев, когда банк может изменить размер процентов по ипотеке в большую сторону:

- Изменение ставки по предварительному согласованию с заемщиком ипотеки

- Изменение процентной ставки по решению суда

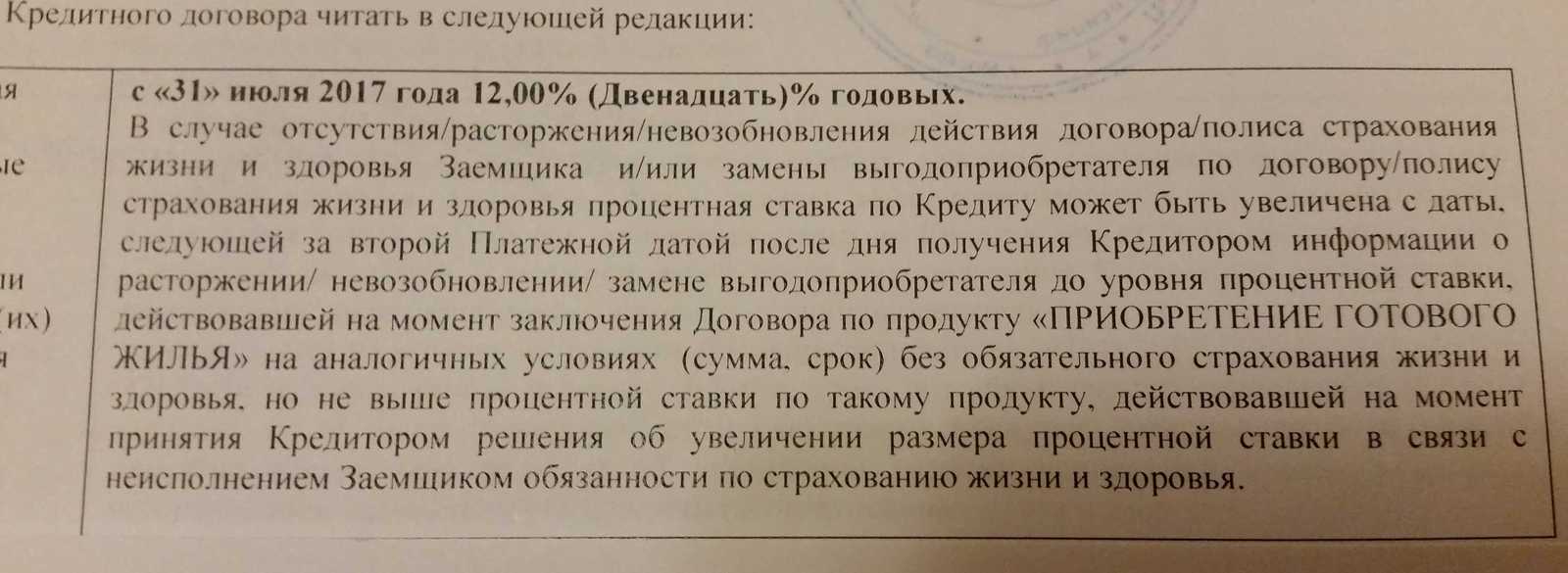

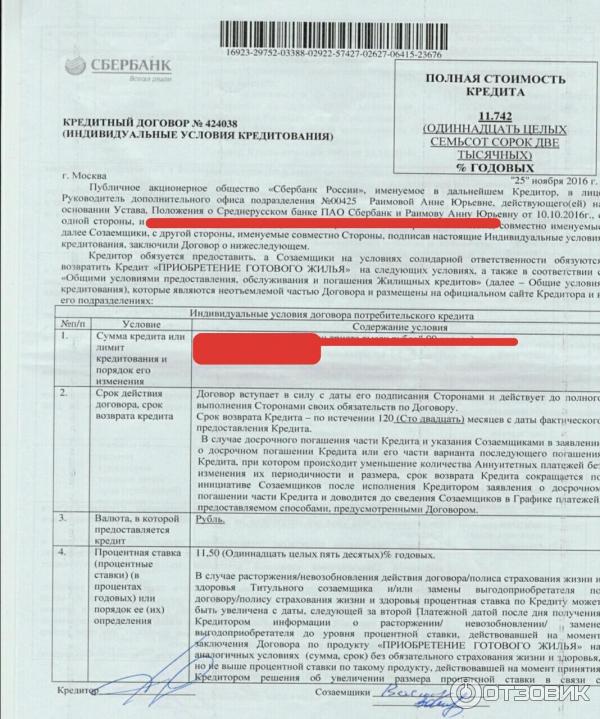

- Увеличение процентов в связи с отказом заемщика от страхования при условии, что это обязательство прописано в ипотечном договоре

- Изменения, вызванные форс-мажорными обстоятельствами (дефолт или сильная девальвация валюты)

- В случае плавающей и комбинированной процентной ставки, если изменяется какая-либо составляющая величина ставки.

Часто возможность изменения процентной ставки по ипотеке в одностороннем порядке пописывается в договоре ипотеки. Для финансово грамотных граждан, наличие подобных пунктов в договоре вызывает справедливое недоумение, однако большинство заемщиков соглашаются с данным условием, которое выдвигает банк, желая получить долгожданный ипотечный кредит. Тем не менее, есть ряд законодательных актов, защищающих даже таких неосмотрительных граждан от хитростей финансовых учреждений.

С другой стороны, банк может спокойно проигнорировать положения законов и в одностороннем порядке повысить ставку по ипотеке. В этом случае заемщику придется выплачивать кредит по совершенно новым условиям, нежели изначально были указаны в договоре, в противном случае банк может начислить штрафы, пени и вводить прочие санкции. Тогда единственным способом заставить кредитную организацию действовать, согласно закону, является решение суда. Заемщик может обратиться в суд, если новые условия ипотеки являются неприемлемыми для него.

В этом случае заемщику придется выплачивать кредит по совершенно новым условиям, нежели изначально были указаны в договоре, в противном случае банк может начислить штрафы, пени и вводить прочие санкции. Тогда единственным способом заставить кредитную организацию действовать, согласно закону, является решение суда. Заемщик может обратиться в суд, если новые условия ипотеки являются неприемлемыми для него.

Повышение процентов по условиям договора

В ипотечном договоре, обе стороны – банк и заемщик, оговаривают все условия предоставления займа, в том числе и порядок каких-либо изменений, ведь ипотека берется на длительное время. Существуют кредитные соглашения, в которых, согласно законодательству, прописывается, что процентная ставка по ипотеке может быть изменена исключительно в сторону уменьшения. А есть такие кредитные договоры, где оговаривается, что банк имеет право в одностороннем порядке изменить ставку в сторону повышения.

Статья 451 Гражданского кодекса РФ гласит следующее:

«Существенное изменение обстоятельств, из которых стороны исходили при заключении договора, является основанием для его изменения или расторжения, если иное не предусмотрено договором или не вытекает из его существа. Изменение обстоятельств признается существенным, когда они изменились настолько, что, если бы стороны могли это разумно предвидеть, договор вообще не был бы ими заключен или был бы заключен на значительно отличающихся условиях».

Данное положение многие кредитные организации используют в качестве основания для пересмотра процентов. И если изменение процентных ставок действительно происходит, то банк обязан направить заемщику уведомление о планируемых изменениях. А поскольку ипотечный договор – это двустороннее соглашение, то при изменении любых его условий заключается дополнительный договор, в котором определяется новая процентная ставка и прописывается размер и дата внесения ежемесячных платежей по ипотеке.

Если заемщик добровольно подписал дополнительное соглашение, то ставка по ипотеке, соответственно, меняется. Если же клиент отказывается подписывать такое соглашение, то в данном случае банк, скорее всего, потребует от заемщика, чтобы тот досрочно погасил ипотечный кредит, а если клиент откажется, то финансовое учреждение может обратиться в суд. Впрочем, если заемщик не согласен с повышением ставки по ипотеке, то он тоже может отстаивать свои права, обратившись в суд.

Правомочность условий договора ипотеки

Итак, по условиям договора, подписанного заемщиком и банком, кредитор может повысить процентную ставку. Однако само наличие в договоре пункта, предполагающего изменение процентов, уже является незаконным согласно положению закона «О банках и банковской деятельности». Статья 29 утверждает следующее:

«…Кредитная организация не может в одностороннем порядке сократить срок действия этого договора, увеличить размер процентов и (или) изменить порядок их определения, увеличить или установить комиссионное вознаграждение по операциям, за исключением случаев, предусмотренных федеральным законом».

А вот какие именно это исключения, предусмотренные федеральным законом, нормативно-правовые акты не определяют, а значит, таковых пока что нет.

А вот упоминание в кредитном договоре «плавающей» процентной ставки, напротив, является полным соблюдением 29 статьи закона «О банках и банковской деятельности», поскольку ставка изначально не являлась фиксированной, что обуславливает изменение в любой момент и любое количество раз. При этом, данная процентная ставка, согласно договору, может быть привязанной к курсу иностранной валюты, или к иным событиям и показателям, что делает договор ипотеки полностью законным, а повышение процентной ставки – вполне обоснованным.

Если же в договоре ипотеки отсутствуют указания на возможные изменения его условий, то этот факт не является для банка достаточным и законным основанием для повышения ставки. Это подтверждается статьей №16 «Недействительность условий договора, ущемляющих права потребителя» закона «О защите прав потребителей». Первый пункт данной статьи гласит:

«Условия договора, ущемляющие права потребителя по сравнению с правилами, установленными законами или иными правовыми актами Российской Федерации в области защиты прав потребителей, признаются недействительными».

Поэтому заемщик может в суде отстаивать свои права, выражая несогласие с действиями банка, относительно изменения процентной ставки по ипотеке. Главное, не подписывать никаких дополнительных соглашений о повышении ставки и написать финансовому учреждению заявление о несогласии с повышением.

А в итоге ответ на вопрос будет таким: Банк не имеет права изменять процентную ставку по ипотеке, если это не прописано в договоре и не согласовано с заемщиком.

Может ли банк (МФО) увеличить % ставку по кредиту?

СОДЕРЖАНИЕ:1 — Условия договора: что нужно знать.

2 — Законно ли изменение процентной ставки?

3 — Что делать, если банк увеличил ставку?

4 — Что об этом говорит судебная практика?

5 — Когда банк может законно изменить ставку?

Введение…

Кредитный договор воспринимается заемщиками как нечто незыблемое: раз установленные условия сохраняются до конца срока действия займа. У банков же на это несколько другой взгляд. Учитывая уровень инфляции, при длительном кредитовании – например, ипотечном – покупательская способность возвращаемых заемщиком денег снижается. Поэтому банки и МФО иногда прибегают к такому способу, как увеличение процентной ставки по кредиту в одностороннем порядке. Разберемся, в каких случаях это законно, в каких – нет, и как с этим бороться.

Разберемся, в каких случаях это законно, в каких – нет, и как с этим бороться.

Внимательно читаем условия договора!

Первое, что необходимо сделать еще до подписания кредитного договора, внимательно прочитать его условия. Требования законодательства обеспечили, что этот важный документ оформляется по определенному образцу: в нем нет мелкого шрифта, а все положения должны быть сформулированы предельно конкретно. Поэтому проанализировать договор под силу даже человеку без специального юридического образования.

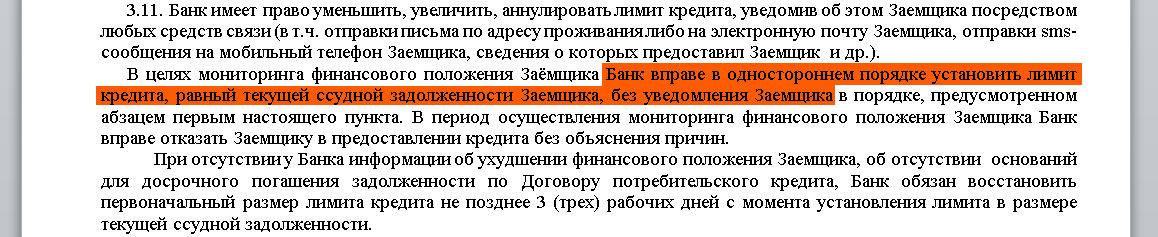

При прочтении обязательно нужно обратить внимание на такой пункт договора, как разрешение банку в одностороннем порядке изменять условия соглашения. В сущности его быть не должно – иначе это развязывает руки кредитору, и он сможет спокойно изменять процентную ставку хоть каждый день.

Иногда банки фиксируют в договоре право увеличивать ставку в соответствии с изменениями ставки рефинансирования Центробанка, ссылаясь на Гражданский кодекс.

Суть в следующем:

• если ЦБ повышает ставку, то он ссуживает деньги коммерческим банкам под больший процент;

• банки теряют прибыль, так как поступления средств от прежних заемщиков не хватает для полноценной деятельности;

• чтобы не терпеть убытки, банки перекладывают свои затраты на плечи заемщиков, пересматривая условия уже действующих договоров.

На самом деле подобная норма из ГК давно исключена, кроме того, с 2016 года перестала действовать ставка рефинансирования – она теперь приравнена к ключевой и де-факто не используется.

Заемщики имеют полное право обсуждать с банками условия договора. И если в тексте соглашения есть описанные выше положения, они имеют полное право требовать их исключения.

Уверения менеджера, что договор изменить нельзя, ни на чем не основаны. Соглашение – на то и соглашение, чтобы условия согласовывались всеми сторонами. Если же сотрудник банка не уполномочен принимать такие решения, нужно требовать встречи с начальником отделения и регулировать вопрос с ним – либо просто идти в другую организацию, благо выбор банков широкий.

Незаконны и некоторые другие условия, навязываемые банками:

• право истребовать от заемщика досрочно погасить задолженность раньше срока;

• комиссия за выдачу кредита или ведение счета;

• дополнительные комиссии за пополнение счета через кассу, банкомат или другим способом;

• навязывание страховки, помимо страхования залога (всё остальное, в том числа жизни и здоровья заемщика, является добровольным).

Конечно, впоследствии договор с невыгодными условиями можно оспорить в суде – в таком случае сделка будет признана ничтожной. Но это также означает, что банку придется вернуть заемщику уплаченные проценты, а самому заемщику – кредитные средства обратно банку. И если на руках у заявителя вдруг не окажется нужной суммы, возникнут сложности.

Поэтому лучше заранее обсудить все детали сделки и не соглашаться на кабальные условия договора.

Законно ли изменение ставки банком в одностороннем порядке?

Гражданский кодекс не допускает одностороннего отказа участников сделки от исполнения своих обязательств. Исключение сделано только для юридических лиц (а заемщик – физическое лицо) и только при наличии действующего федерального закона, содержащего эту норму.

Кроме того, изменение ставки нарушает закон о потребительских правах, согласно которому потребитель (заемщик) имеет право на полную информацию о стоимости кредита, сроках внесения очередного платежа и размере ежемесячной платы. Это же положение закреплено в документах Центробанка. Если банк изменяет процентную ставку, то график, имеющийся на руках у гражданина, автоматически становится не соответствующим реальному положению дел, а это нарушает права заемщика на получение объективной информации.

(!) Следовательно, изменение ставки банком в одностороннем порядке по какой бы то ни было причине не является законным. Нарушаются сразу несколько нормативно-правовых актов: Гражданский кодекс, закон о правах потребителя, прямые указания Центробанка, а также сам кредитный договор.

Незаконно изменение условий кредитования и со стороны микрофинансовых организаций – по тем же причинам. Деятельность МФО регулируется отдельным законом, и в нем закреплены аналогичные нормы.

Следует отметить, что заключение договора с «плавающей ставкой» кредитования не является нарушением норм. Например, такое соглашение часто заключается при ипотечном кредитовании. При этом ставка может менять как в меньшую, так и большую сторону. Соглашаться ли на такой договор, остается на усмотрение заемщика. Но такое условия будет совершенно законным, и оспорить его не удастся, так как изменение ставки произойдет в строго оговоренный срок и по обоюдному согласию сторон.

Другое дело, если в договор включено условие. К примеру, ставка повышается, если заемщик не предоставит обеспечение кредита в определенный срок (допустим, маткапитал при ипотеке), т.е. не выполнит своих обязательств. Такая формулировка уже не является законной, так как на случай нарушения сторонам условий договора предусмотрены пени и штрафы. Повышение ставки не может рассматриваться как наказание или дополнительное условие, которое может наступить, а может и не наступить, дата ее повышения / понижения должна быть строго зафиксирована.

Что делать, если ставка всё же изменилась?

И всё же банки иногда обходят закон и начинают требовать с заемщика повышенных процентов. При этом, как правило, они не афишируют изменения и не звонят клиенту с «радостным» известием.

Обычно заемщик узнает об этом:

• через 2-3 дня после внесения стандартного платежа, когда ему начинает названивать служба безопасности банка с требованием погасить долг;

• непосредственно при оплате, к примеру, через личный онлайн-кабинет, когда система требует внести большую сумму.

В этом случае обязательно нужно «поднять» договор и еще раз прочитать условия: уполномочен ли банк повышать ставку в одностороннем порядке или нет.

Если нет, то действовать можно по такому алгоритму:

1. Сначала нужно направить претензию в банк с указанием своих данных и номера договора, отметить в письме, что банк не имеет права изменять условия соглашения и что если ставку не вернут к прежнему размеру, то вы будете обращаться в суд. Если претензию не примут в отделении, нужно отправить ее по почте наложенным платежом.

Сначала нужно направить претензию в банк с указанием своих данных и номера договора, отметить в письме, что банк не имеет права изменять условия соглашения и что если ставку не вернут к прежнему размеру, то вы будете обращаться в суд. Если претензию не примут в отделении, нужно отправить ее по почте наложенным платежом.

2. Также нужно отозвать свое разрешение на обработку персональных данных – это затруднит работу банка с коллекторами и адвокатами.

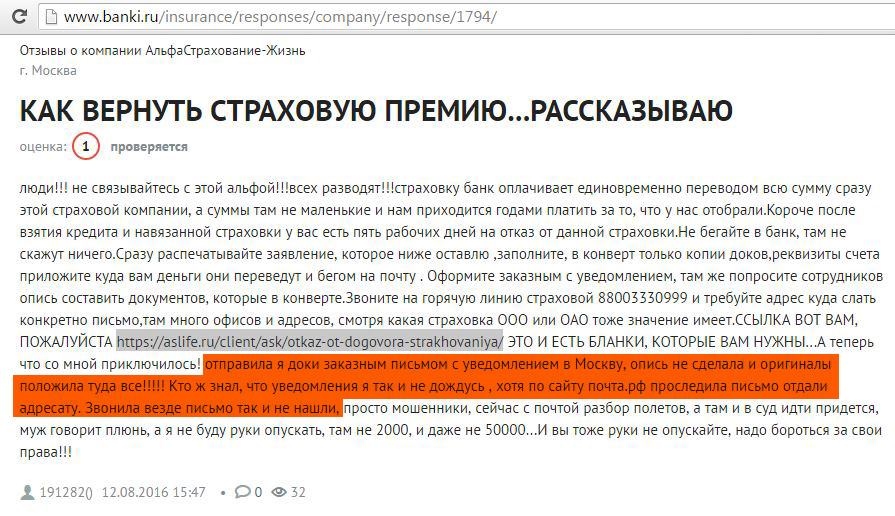

3. Не лишним будет зарегистрировать свое обращение на форуме банка, направить претензию по электронной почте или по специальной форме на сайте, а также «отметится» на крупных порталах с описанием ситуации (наподобие banki.ru). Стандартное время ответа банка – 14 дней, но обращение во все инстанции может значительно ускорить процесс. Задача заемщика – либо разрешить проблемную ситуацию, либо получить официальный ответ, который можно обжаловать в суде.

4. При отрицательном результате жалобу с текстом претензии и официальным ответом банка нужно направить в Роспотребнадзор, ссылаясь на закон о защите прав потребителей, в прокуратуру и оформить иск в суд.

5. Не помешает уведомить банк о предпринятых мерах, направив в отделение копии зарегистрированных обращений. Не исключено, что, увидев, как дело принимает серьезный оборот, руководство банка пойдет на попятную.

6. Если реакции по-прежнему нет, остается только дождаться заседания.

В иске следует тщательно обрисовать ситуацию и приложить все свидетельства того, что вы исполняли свои обязательства – в частности, предоставив чеки или платежные поручения.

Кроме того, не нужно прекращать выплаты. Мнения экспертов о том, в каком размере производить оплату, разняться. Кто-то считает, что нужно выплачивать всю назначенную сумму, а затем истребовать от банка компенсации. Другие отмечают, что заемщик не обязан платить по новым требованиям, а должен следовать прежнему графику платежа. В этом случае в суде нужно просить отмены неправомерно назначенных штрафов. Оба варианта – рабочие, что выбирать, остается на усмотрение заемщика, в любом случае справедливость восторжествует.

Оба варианта – рабочие, что выбирать, остается на усмотрение заемщика, в любом случае справедливость восторжествует.

Что говорит судебная практика?

В подобных «разборках» между заемщиком и банком суд однозначно встает на сторону пострадавшей стороны. По статистике, иски удовлетворяются в 95 случаях из 100. Причина проста – изменение ставки является нарушением заключенного договора, а именно он является главным документом, регулирующим взаимоотношения кредитора и кредитуемого лица.

Более того, имеется постановление Высшего Арбитражного Суда РФ, опубликованное еще в 2010 году и появившееся на основании множества однотипных дел: одностороннее изменение финансовым учреждением (банком, МФО, КПК и проч.) значения процентной ставки в сторону увеличения не правомерно, если только это прямо не предусмотрено законом. Действующих нормативных актов, разрешающих корректировку договоров кредитования только одной стороной, в России пока не существует.

Поэтому в суд можно обращаться без всяких опасений. 5 оставшихся неудовлетворенных исков – это, как правило, необоснованные требования, связанные, к примеру, с «плавающей ставкой».

В качестве компенсации от банка, помимо аннулирования увеличения процентной ставки, можно истребовать:

• возврат излишне уплаченных процентов или штрафов;

• моральный ущерб;

• затраты на оплату госпошлины, услуг нотариуса и адвоката.

Дополнительные расходы нужно подтверждать документально. Размер морального ущерба истец устанавливает сам, есть смысл просить много – всё равно компенсацию суд назначит самостоятельно, и если требования завышены – уменьшит выплату.

Зная о судебной практике, банки нередко еще в зале суда идут на мировую. В этом случае они часто просят отказаться от требований компенсации морального ущерба. Соглашаться или продолжать тяжбу – остается на усмотрение заемщика. Эксперты отмечают, что если речь не идет о крупных суммах, то лучше согласиться на мировую – меньше нервотрепки.

Как банк может законно изменить ставку?

Единственный способ для банка увеличить процентную ставку – провести переговоры с заемщиком и добиться его согласия на это. Конечно, сложно представить ситуацию, при которой обычный человек ответит положительно на такую просьбу, поэтому банки нередко предлагают взаимовыгодные предложения. Например, увеличение ставки может компенсироваться предоставлением отсрочки, «списанием» некоторой части задолженности или вывода имущества из-под залога.

Иногда изменение ставки применяется при рефинансировании (что это?). Но, поскольку перекредитование подразумевает уменьшение кредитной нагрузки на заемщика, то обычно одновременно увеличивается срок предоставления займа. Нередко банк «забывает» о долгах неплательщика, если тот согласится на увеличение ставки. Словом, от изменения стоимости кредита должны выиграть обе стороны.

В реальности увеличение ставки обычно производится в отношении юридических лиц. Опять-таки, взамен им предоставляются другие льготы. Например, бесплатное обслуживание счета или увеличение лимита кредитной линии.

Изменение ставки всегда производится официально:

• составляется в двух экземплярах отдельное соглашение, являющееся неотъемлемой частью кредитного договора;

• оно подписывается обеими сторонами в присутствии другу друга;

• один экземпляр остается заемщику, другой – банку.

Если потребуется еще одна коррекция ставки, составляется еще одно соглашение, которое аннулирует действие предыдущего.

Таким образом, повышение процентной ставки по любому договору кредитования – будь то ипотека, автокредит или обычный потребительский заем – в одностороннем порядке банком или микрофинансовой организацией не допускается. Это должно совершаться при обоюдном согласии с заемщиком и подкрепляться документально. В случае, если банк нарушает условия договора, на него можно пожаловаться в суд и взыскать обратно неправомерно собранные средства. Как показывает судебная практика, в 95% соответствующие иски удовлетворяются.

Как показывает судебная практика, в 95% соответствующие иски удовлетворяются.

Отказ от страховки по кредиту обернется повышением ставки

С 1 сентября 2020 года вступили в силу поправки в закон «О потребительском кредите (займе)» и «Об ипотеке (залоге недвижимости)». Согласно новым пунктам этого закона, если вместе с кредитным договором был оформлен страховой полис, то при досрочном погашении кредита банки будут обязаны возвращать заемщикам часть уплаченной страховой премии.

Плата за страховой полис будет возвращаться клиенту банка не вся, а пропорционально тому периоду срока действия полиса, в который он досрочно погасил кредит. Например, если полис страхования куплен на год, а заемщик погасит кредит в течение первого месяца работы этого полиса, то банк обязан вернуть сумму страховки за 11 месяцев.

Этим же законом было установлено и другое правило: если заемщик отказался от страховки по кредиту в течение «срока охлаждения» (первые 14 дней с момента получения кредита), то кредитор вправе поднять процентную ставку по кредиту.

До 1 сентября часть предполагаемых рисков по кредиту банк перекладывал на страховую компанию. Так, например, клиент приобретал страховку от потери работы на период действия кредита. И в том случае, если он работу все же терял, то и возвращать кредит банку должна была страховая компания. При этом заемщик в процессе выдачи кредита мог согласиться на покупку полиса, а потом, когда кредит уже выдан, клиент имел право отказаться от страховки. Главное было успеть это сделать в первые 2 недели жизни кредита. До 1 сентября этого года ставку по кредиту в одностороннем порядке банк повысить уже не мог, если иное не было обозначено в договоре, а уплаченную за полис сумму банк обязан был клиенту вернуть.

Теперь же если заемщик согласится на страховку, то и отказ от нее в финансовом плане ничего для банка не изменит: кредитор просто автоматически повысит ставку по кредиту. Соответственно, и сумма ежемесячного платежа по такому кредиту у заемщика вырастет. Понятно, что ни в каком варианте – что со страховкой, что без нее – уверенности на 100%, что заемщик будет аккуратно гасить кредит, у банка нет.

Понятно, что ни в каком варианте – что со страховкой, что без нее – уверенности на 100%, что заемщик будет аккуратно гасить кредит, у банка нет.

Впрочем, важность страхования сложно недооценить при ипотечном кредитовании. Обслуживать ипотеку придется многие годы, а в условиях, когда кризисы случаются в нашей стране чуть ли не каждые 5 лет, то никогда нельзя заранее знать, какая неприятность может с заемщиком произойти. Можно и работу потерять, и здоровья лишиться. Поэтому перед оформлением ипотечного кредита имеет смысл приобрести страховку на случай потери дохода, а также застраховать жизнь и здоровье. В случае неожиданной ситуации, например, человеку будет установлена группа инвалидности, он потеряет работу и не сумеет ее найти быстро (в течение двух-трех месяцев), а платить по кредиту ему будут просто нечем, то такая страховка может помочь человеку не остаться без жилья. Правда, надо не забывать оплачивать страховой полис каждый год.

Что должен помнить клиент банка, выбирая кредит и решая для себя вопрос – брать или не брать страховку?

Прежде всего, понимать, что сейчас отказ от страховки в течение 14 дней от повышения ставки по кредиту не спасет.

Тщательно выбирать кредитора, прочитав заранее кредитный договор и тарифы на обслуживание. Требовать от банка до момента заключения кредитного договора расчет ежемесячного платежа со страховкой и без страховки. Финальное решение зависит от конкретной ситуации, в которой находится заемщик, но, вероятно, для многих оптимально выбрать меньший платеж в случае, если кредит берется на короткий срок, либо соглашаться на страхование, если платить по кредиту придется несколько лет.

4 мин чтенияOn сентябрь 28, 2020

Силы, вызывающие изменение процентных ставок

Процентная ставка — это стоимость заимствования денег. Или, с другой стороны медали, это компенсация за услугу и риск ссуды. В обоих случаях он поддерживает экономику, побуждая людей брать взаймы, давать взаймы и тратить. Но преобладающие процентные ставки всегда меняются, и разные типы ссуд предлагают разные процентные ставки. Если вы кредитор, заемщик или и то, и другое, важно понимать причины этих изменений и различий.Они также сильно влияют на торговлю редкими металлами, включая запасы серебра.

Или, с другой стороны медали, это компенсация за услугу и риск ссуды. В обоих случаях он поддерживает экономику, побуждая людей брать взаймы, давать взаймы и тратить. Но преобладающие процентные ставки всегда меняются, и разные типы ссуд предлагают разные процентные ставки. Если вы кредитор, заемщик или и то, и другое, важно понимать причины этих изменений и различий.Они также сильно влияют на торговлю редкими металлами, включая запасы серебра.

Силы за процентными ставками

Ключевые выводы

- Процентная ставка — это стоимость заимствования денег.

- Проценты обеспечивают определенную компенсацию за риск несения.

- Уровни процентных ставок являются фактором спроса и предложения кредита.

- Процентная ставка по каждому отдельному типу ссуды зависит от кредитного риска, времени, налоговых соображений и конвертируемости конкретной ссуды.

Кредиторы и заемщики

Кредитор принимает на себя риск того, что заемщик может не выплатить ссуду. Таким образом, проценты обеспечивают определенную компенсацию за риск. К риску дефолта добавляется риск инфляции. Когда вы ссужаете деньги сейчас, цены на товары и услуги могут вырасти к тому времени, когда вам вернут деньги, поэтому первоначальная покупательная способность ваших денег снизится. Таким образом, процентная ставка защищает от будущего роста инфляции. Кредитор, например банк, также использует проценты для оплаты расходов по счету.

Заемщики платят проценты, потому что они должны заплатить цену за получение возможности тратить сейчас, вместо того, чтобы ждать годы, чтобы накопить достаточно денег. Например, человек или семья могут взять ипотечный кредит на дом, за который они не могут в настоящее время заплатить полностью, но ссуда позволяет им стать домовладельцами сейчас, а не в далеком будущем.

Бизнесы также занимают деньги для будущей прибыли. Они могут взять взаймы сейчас, чтобы купить оборудование, чтобы начать зарабатывать сегодня. Банки занимают средства для расширения своей деятельности, будь то кредитование или инвестирование, и выплачивают клиентам проценты за эту услугу.

Банки занимают средства для расширения своей деятельности, будь то кредитование или инвестирование, и выплачивают клиентам проценты за эту услугу.

Таким образом, проценты можно рассматривать как затраты для одного предприятия и доход для другого. Это может означать упущенную возможность или альтернативные издержки хранения денег в виде наличных под матрасом, а не предоставления их в долг. А если вы занимаете деньги, проценты, которые вы должны заплатить, могут быть меньше, чем стоимость отказа от возможности получить доступ к деньгам в настоящем.

Как определяются процентные ставки

Спрос и предложение

Уровни процентных ставок являются фактором спроса и предложения на кредит: увеличение спроса на деньги или кредит приведет к повышению процентных ставок, в то время как снижение спроса на кредит приведет к их снижению. И наоборот, увеличение предложения кредита приведет к снижению процентных ставок, в то время как уменьшение предложения кредита увеличит их.

Увеличение суммы денег, доступных заемщикам, увеличивает предложение кредита.Например, когда вы открываете банковский счет, вы ссужаете деньги банку. В зависимости от типа счета, который вы открываете (депозитный сертификат дает более высокую процентную ставку, чем текущий счет, с которого вы можете получить доступ к средствам в любое время), банк может использовать эти деньги для своей коммерческой и инвестиционной деятельности. Другими словами, банк может одалживать эти деньги другим клиентам. Чем больше банки могут ссудить, тем больше кредитов доступно экономике. А по мере увеличения предложения кредита цена заимствования (проценты) снижается.

Кредит, доступный экономике, уменьшается, поскольку кредиторы решают отложить погашение своих кредитов. Например, если вы решите отложить оплату счета по кредитной карте в этом месяце до следующего месяца или даже позже, вы не только увеличиваете сумму процентов, которую вам придется заплатить, но и уменьшаете сумму кредита, доступного на рынке. Это, в свою очередь, повысит процентные ставки в экономике.

Это, в свою очередь, повысит процентные ставки в экономике.

Инфляция

Инфляция также повлияет на уровень процентных ставок.Чем выше уровень инфляции, тем больше вероятность повышения процентных ставок. Это происходит потому, что кредиторы будут требовать более высокие процентные ставки в качестве компенсации за снижение покупательной способности денег, которые им выплачиваются в будущем.

Правительство

Правительство влияет на процентные ставки. Федеральная резервная система США (ФРС) часто делает заявления о том, как денежно-кредитная политика повлияет на процентные ставки.

Ставка по федеральным фондам или ставка, которую учреждения взимают друг с друга за чрезвычайно краткосрочные ссуды, влияет на процентную ставку, которую банки устанавливают по ссудным деньгам.Затем эта ставка в конечном итоге переходит в другие ставки по краткосрочным кредитам. ФРС влияет на эти ставки с помощью «операций на открытом рынке», то есть покупки или продажи ранее выпущенных ценных бумаг США. Когда правительство покупает больше ценных бумаг, банки получают больше денег, чем они могут использовать для кредитования, и процентные ставки снижаются. Когда государство продает ценные бумаги, деньги из банков истощаются для транзакции, предоставляя банкам меньше средств для кредитования, что вызывает повышение процентных ставок.Взаимодействие с другими людьми

Процентная ставка поддерживает развитие экономики, побуждая людей брать взаймы, давать ссуды и тратить.

Виды кредитов

Из перечисленных выше факторов спрос и предложение, как мы предполагали ранее, являются основными факторами, влияющими на уровни процентных ставок. Однако процентная ставка для каждого типа ссуды зависит от кредитного риска, времени, налоговых соображений (особенно в США) и конвертируемости конкретной ссуды.

Риск означает вероятность возврата кредита.Большая вероятность того, что ссуда не будет возвращена, ведет к более высокому уровню процентных ставок. Если, однако, ссуда является «обеспеченной», то есть существует какое-то обеспечение, которое кредитор приобретет в случае невыплаты ссуды (например, автомобиль или дом), процентная ставка, вероятно, будет равна ниже. Это связано с тем, что фактор риска учитывается залогом.

Если, однако, ссуда является «обеспеченной», то есть существует какое-то обеспечение, которое кредитор приобретет в случае невыплаты ссуды (например, автомобиль или дом), процентная ставка, вероятно, будет равна ниже. Это связано с тем, что фактор риска учитывается залогом.

Для государственных долговых ценных бумаг, конечно, существует минимальный риск, поскольку заемщиком является государство.По этой причине и поскольку проценты не облагаются налогом, ставка по казначейским ценным бумагам, как правило, относительно невысока.

Время также является фактором риска. Долгосрочные ссуды имеют больше шансов не быть погашенными, потому что у них больше времени для невзгод, которые приводят к дефолту. Кроме того, номинальная стоимость долгосрочной ссуды по сравнению с краткосрочной ссудой более уязвима для воздействия инфляции. Следовательно, чем дольше заемщик должен погашать ссуду, тем больше процентов должен получить кредитор.

Наконец, некоторые ссуды, которые можно быстро конвертировать обратно в деньги, не будут иметь практически никаких потерь по основной ссуде. Эти ссуды обычно имеют относительно низкие процентные ставки.

Итог

Поскольку процентные ставки являются важным фактором дохода, который вы можете заработать, давая деньги в долг, ценообразования по облигациям и суммы, которую вам придется заплатить, чтобы занять деньги, важно, чтобы вы понимали, как меняются преобладающие процентные ставки: в первую очередь, за счет сил спрос и предложение, на которые также влияет инфляция и денежно-кредитная политика.Конечно, когда вы решаете, вкладывать ли деньги в долговую ценную бумагу, важно понимать, как ее характеристики определяют, какую процентную ставку вы можете получить.

Как решение Федеральной резервной системы влияет на ваши деньги

Федеральная резервная система заявила в среду, что будет поддерживать базовую процентную ставку около нуля до тех пор, пока восстановление экономики не будет укрепляться.

По мере того, как федеральное правительство развертывает план массовой вакцинации и взвешивает дополнительные стимулы в разгар кризиса с коронавирусом, центральный банк сохраняет свое обязательство помогать повседневным американцам в преодолении пандемии.

Это означает, что пока минимальные ставки сохранятся.

«Даже если вакцину получат все, потребуется время, чтобы экономика снова заработала», — сказал Имин Ма, доцент кафедры финансов в бизнес-школе Колумбийского университета.

«Это произойдет, но временной горизонт вряд ли будет в этом году», — добавила она. «На этот раз найдите возможности».

Еще из Personal Finance:

Как скоро могут произойти проверки стимулов на $ 1400

Через год после Covid в Америке: финансовый снимок

Процентные ставки сбережений достигли дна

С миллионами людей без работы и растущим числом американцев чувствуя острую нехватку денежных средств, политика ФРС может помочь, даже без еще одного пакета помощи Covid.

Хотя ставка по федеральным фондам, которую банки взимают друг с друга за краткосрочные заимствования, не является ставкой, которую платят потребители, действия ФРС по-прежнему влияют на ставки заимствований и сбережений, которые они видят каждый день.

Например, экономика, ФРС и инфляция имеют некоторое влияние на долгосрочные фиксированные ставки по ипотечным кредитам, которые обычно привязаны к доходности казначейских облигаций США.

В настоящее время средняя 30-летняя ипотека с фиксированной процентной ставкой приближается к рекордно низкому уровню в 3%, по сравнению с 3.77% год назад, согласно Bankrate.

Домовладельцы могут сократить свой ежемесячный платеж на несколько сотен долларов за счет рефинансирования по более низкой ставке, если они еще этого не сделали.

«Это наиболее сильно влияет на семейный бюджет», — сказал Грег Макбрайд, главный финансовый аналитик Bankrate. «Падение по сравнению с прошлым годом в этом году настолько велико, что сбережения от рефинансирования весьма убедительны».

То же самое и с другими видами долгов, особенно с кредитными картами.

Большинство кредитных карт имеют переменную ставку, что означает прямую связь с эталонной ставкой ФРС.

С тех пор, как центральный банк начал снижать ставки год назад, ставки по кредитным картам упали до 16,03%, по сравнению с 17,85%, согласно данным Bankrate.

«Это прекрасное время, чтобы попытаться рефинансировать долг под высокие проценты», — сказал Мэтт Шульц, главный кредитный аналитик LendingTree, торговой площадки онлайн-ссуд .

«Доступны кредитные карты с нулевым балансом, особенно если у вас хороший кредит», — сказал он. «В последнее время мы также наблюдаем снижение годовых процентных ставок по личным займам, что может стать отличным инструментом для рефинансирования и консолидации долгов.

Средняя процентная ставка по личным кредитам теперь снижена до 11,84%, согласно Bankrate.

Другие расходы по займам еще ниже. Кредитная линия под залог собственного капитала составляет всего 4,73%, и любой, кто покупает автомобиль, найдет средняя пятилетняя ставка по автокредиту снизилась до 4,20%.

«Ключом к полной выгоде от действий ФРС является сравнение ставок разных кредиторов по всем финансовым продуктам, чтобы найти наиболее выгодную сделку», — сказал Тендаи Капфидзе. главный экономист LendingTree.

«Это поможет вам сэкономить тысячи долларов на выплате процентов — и лучше поможет вам справиться с волнами этого экономического шторма».

Ключом к полной выгоде от действий ФРС является сравнение ставок разных кредиторов по всем финансовым продуктам, чтобы найти наиболее выгодную сделку.

Тендаи Капфидзе

главный экономист LendingTree

Даже студенты колледжей могут платить меньше по своим студенческим займам.

На основании более раннего аукциона 10-летних казначейских облигаций процентные ставки по федеральным студенческим займам, взятым в течение 2020-21 учебного года, находятся на рекордно низком уровне.

Тем, кто борется с непогашенными остатками, новая администрация предложила некоторое облегчение, приостановив выплаты по федеральным студенческим займам как минимум до сентября 2021 года.

Если возможно, Макбрайд советует заемщикам в любом случае поддерживать платежи, чтобы сбить этот остаток, пока есть отсрочка. в процентах. «Косите сено, пока светит солнце», — сказал он.

Частные ссуды могут иметь переменную ставку, привязанную к ставке Libor, основной ставке или ставкам казначейских векселей, что означает, что, когда ФРС удерживает ставки на низком уровне, эти заемщики также могут получить выгоду в зависимости от ориентира и условий ссуды.

Это также хорошее время, чтобы рефинансировать частные студенческие ссуды или спросить своего кредитора, какие варианты доступны.

По мере восстановления экономики погашение дорогостоящих долгов и накопление чрезвычайных сбережений — это самые большие шаги, которые могут сделать потребители, сказал Макбрайд.

Согласно недавнему опросу Bankrate, в настоящее время менее 4 из 10 человек имеют достаточно сбережений, чтобы оплатить непредвиденные расходы в размере 1000 долларов наличными.

«Предстоит проделать большую работу, и между проверками стимулов и возмещением налогов сейчас хорошее время для этого», — сказал МакБрайд.«Это может иметь большое значение для создания вашей подушки сбережений».

Не надейтесь ничего зарабатывать со стандартного сберегательного счета.

Хотя ФРС не имеет прямого влияния на ставки по депозитам, они, как правило, коррелируют с изменениями целевой ставки по федеральным фондам.

В результате средняя ставка по сберегательным счетам снизилась до 0,05% или даже меньше в некоторых крупнейших розничных банках, по данным Федеральной корпорации по страхованию депозитов.

Возможен еще один раунд стимулирующих проверок. По словам Кена Тумина, основателя DepositAccounts, эти ставки еще ниже.com.

«Чеки стимулирования 2020 года способствовали рекордному уровню депозитов в банках», — сказал он. «Если новые стимулирующие чеки повысят уровень депозитов в банках, спрос на депозиты будет еще больше падать, что окажет более сильное понижательное давление на ставки по депозитам».

«Если новые стимулирующие чеки повысят уровень депозитов в банках, спрос на депозиты будет еще больше падать, что окажет более сильное понижательное давление на ставки по депозитам».

Когда уровень инфляции выше, чем уровень сберегательного счета, сбережения со временем теряют покупательную способность.

Подпишитесь на CNBC на YouTube.

5 раз ваш эмитент кредитной карты может повысить вашу процентную ставку

Закон о кредитных картах от 2009 года защищает пользователей кредитных карт от некоторых несправедливых действий, которые раньше были обычным явлением.Например, эмитенты могут повышать вашу процентную ставку только при определенных условиях — то есть больше никаких произвольных повышений без предварительного уведомления. Но это не значит, что годовая процентная ставка вашей кредитной карты никогда не может повыситься. Вот 5 случаев, когда эмитент вашей кредитной карты может поднять вашу ставку:

1. У вас действует промо-ставка, которая заканчивается

. Если вы воспользовались предложением 0% годовых для перевода долга или финансирования крупной покупки, вы, вероятно, сэкономили пакет в беспроцентный период. Но 0% или другая рекламная ставка не длится вечно.Рекламные ставки обычно длятся от шести до 12 месяцев. После этого ваш эмитент может поднять вашу ставку. Ваша новая ставка будет зависеть от множества факторов, но ваш кредитный рейтинг будет большим.

В Законе о картах указано, что эмитенты должны уведомить вас не менее чем за 45 дней до внесения значительных изменений в условия вашей учетной записи, но это правило не распространяется на истекающую акцию. Вам нужно будет отслеживать, когда истечет ваш период 0%, поэтому сделайте приоритетной выплату своего баланса до того, как начнутся проценты.

2. Вы опаздываете на 60 дней по платежам

Задержка в оплате счета по кредитной карте никогда не является хорошим шагом. Обычно это вызывает штраф за просрочку платежа, а если вы опоздали на 30 дней, это может повредить вашему кредитному рейтингу. Ситуация становится еще хуже, когда вы опаздываете на 60 или более дней. В этот момент ваш эмитент сможет наложить штраф по годовой ставке, который может достигать 29,99%.

Ситуация становится еще хуже, когда вы опаздываете на 60 или более дней. В этот момент ваш эмитент сможет наложить штраф по годовой ставке, который может достигать 29,99%.

В большинстве случаев Закон о картах запрещает компаниям, выпускающим кредитные карты, повышать процентную ставку по существующему балансу.Другими словами, если ваша ставка повышается, новая ставка будет применяться только к новым платежам в будущем. Но если вы получите штраф APR, вашему эмитенту разрешено применить его к непогашенным остаткам. Более того, вы, вероятно, застрянете с этой заоблачной процентной ставкой, пока не произведете хотя бы шесть своевременных платежей.

Так что делайте все возможное, чтобы своевременно вносить хотя бы минимальную оплату по счету по кредитной карте.

3. Ваш кредитный рейтинг существенно снизился.

Эмитенты кредитных карт периодически проверяют вашу учетную запись и личную информацию.Если он заметит изменение, которое ему не нравится — например, значительное падение вашего кредитного рейтинга, — он может повысить процентную ставку по уже имеющейся у вас карте.

Однако в данном случае Закон о картах требует, чтобы вы получали уведомление об изменении за 45 дней. Кроме того, ставка применяется только к новым покупкам, а не к вашему существующему балансу. Если вы решите не принимать изменение, вы имеете право закрыть свою учетную запись без штрафа (при условии, что вы погасите непогашенный остаток).

Если ваша ставка повышается из-за падения вашего кредитного рейтинга, ваш эмитент должен проверить вашу учетную запись через шесть месяцев на предмет признаков улучшения.Если ваша оценка снова повысится, эмитент должен рассмотреть возможность снижения вашей ставки.

4. У вас переменная годовая процентная ставка, а основная ставка растет.

Большинство кредитных карт имеют переменную годовую процентную ставку, что означает, что процентная ставка по карте связана с направлением процентных ставок в целом. Большинство компаний, выпускающих кредитные карты, устанавливают ставки, привязанные к основной ставке, которая представляет собой ставку, которую банки взимают со своих крупнейших и лучших клиентов за ссуды. Например, если ваша ставка «простая плюс 15%», а основная ставка равна 4.5%, то ваша ставка 19,5%.

Большинство компаний, выпускающих кредитные карты, устанавливают ставки, привязанные к основной ставке, которая представляет собой ставку, которую банки взимают со своих крупнейших и лучших клиентов за ссуды. Например, если ваша ставка «простая плюс 15%», а основная ставка равна 4.5%, то ваша ставка 19,5%.

Основная ставка повышается и понижается в зависимости от решений Федеральной резервной системы. Если повышается основная ставка, повышается и процентная ставка по вашей кредитной карте. Это еще одна ситуация, в которой ваш эмитент не обязан уведомлять вас за 45 дней об изменении вашей годовой процентной ставки.

Вы мало что можете сделать с увеличением основной ставки. Это не то, что контролирует ваш эмитент, и это повлияет почти на все кредитные карты на рынке. Но если вы ежемесячно полностью выплачиваете остаток — и, следовательно, не платите проценты — вы, вероятно, даже не заметите изменений.

5. У вас была карта не менее 12 месяцев

Одно из положений Закона о картах гласит, что эмитенты обычно не могут повышать ставку по карте, которая у вас была менее года. Существуют исключения из этого правила, в том числе просрочка в течение 60 дней или изменение основной ставки. Но если пройдет год, и ваш эмитент захочет поднять вашу ставку, это разрешено.

Тем не менее, вы должны получить уведомление об изменении за 45 дней; Если вы оказались в такой ситуации и не знаете, почему ваша ставка повышается, сразу же позвоните своему эмитенту, чтобы узнать, почему.Возможно, в вашем кредитном отчете появилась ошибка. Если это так, вам необходимо предпринять шаги, чтобы исправить это — немедленно.

Когда ваша процентная ставка имеет значение (а когда нет)

Если вы выплачиваете остаток по кредитной карте каждый месяц полностью, как это делают миллионы пользователей кредитных карт, то ваша процентная ставка, вероятно, не имеет значения. Это потому, что большинство эмитентов взимают проценты только с держателей карт, которые переносят баланс от одного месяца к другому. Когда вы платите полностью, ваша ставка может повышаться или понижаться, и на вас это не повлияет.

Когда вы платите полностью, ваша ставка может повышаться или понижаться, и на вас это не повлияет.

Однако, если вы обычно переносите баланс из месяца в месяц, то ваша годовая процентная ставка чрезвычайно важна. Рассмотрите возможность поиска карты с низкой постоянной процентной ставкой, чтобы уменьшить вашу задолженность.

Как изменения ставок ФРС влияют на ваши студенческие ссуды

Руководство по освобождению от студенческих ссуд

Помощь в связи с COVID-19 может повлиять на информацию на этой странице. Знайте свои варианты, прежде чем принимать какое-либо решение.

Изменения ставок Федеральной резервной системы могут повлиять на процентные ставки по вашим существующим студенческим ссудам, а также по любым ссудам, которые вы можете получить в ближайшем будущем.

Если у вас уже есть студенческие ссуды. Если у вас есть ссуды с переменной процентной ставкой, их ставки, скорее всего, вырастут с повышением ставки ФРС и уменьшатся с ее снижением. Если процентные ставки по студенческому кредиту фиксированы, ваши ставки устанавливаются навсегда — независимо от того, что делает ФРС.

Если вы планируете брать или рефинансировать студенческие ссуды. Как и выше, новые ставки по студенческим ссудам (фиксированные или переменные), вероятно, будут выше или ниже в зависимости от ставки ФРС.Если ФРС снизит свою ставку, это также может означать, что наступило хорошее время для рефинансирования студенческих ссуд, поскольку вы можете зафиксировать более низкую ставку на длительный срок.

Процентные ставки ФРС и студенческих ссуд

Ставка по федеральным фондам — обычно известная как ставка ФРС — это ставка, которую банки взимают друг с друга при обмене денег на ночь.

Частные кредиторы не основывают свои переменные процентные ставки по студенческим ссудам непосредственно на ставке по федеральным фондам; они часто основаны на лондонской межбанковской ставке предложения или LIBOR. Ставки по федеральным займам основаны на 10-летних казначейских обязательствах.

Ставки по федеральным займам основаны на 10-летних казначейских обязательствах.

Но вот в чем дело: ставка по федеральным фондам, LIBOR и доходность казначейских облигаций похожи на BFF. Поэтому, когда один из них выходит из строя, другие обычно выходят из строя. А когда поднимается один — вы понимаете.

Если у вас есть ссуды с переменной процентной ставкой